| ||||||

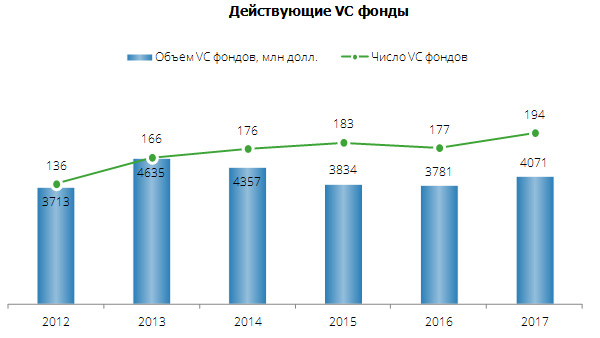

РАВИ представила обзор венчурного рынка за 2017 годСовокупная капитализация венчурных фондов выросла на 8% и достигла 4 млрд долларов США Российская ассоциация венчурного инвестирования (РАВИ) совместно с Венчурным инвестиционным фондом (ВИФ) подготовила исследование российского рынка прямых и венчурных инвестиций за 2017 год. Исследование ежегодно проводится при поддержке РВК. Согласно его результатам, впервые с 2013 года в России была отмечена позитивная динамика совокупной капитализации венчурных фондов: прирост составил около 8% или 290 млн долларов США. Рынок капитала: позитивный вектор В 2017 году российский рынок венчурного капитала впервые с 2013 года продемонстрировал позитивную динамику. Совокупное число фондов венчурного капитала выросло на 10% (до этого самый крупный показатель роста продемонстрировал 2014 год – 6%) и составило 194 фонда. При этом нельзя утверждать, что положительная динамика обусловлена только ростом числа новых фондов на рынке – этот показатель остается относительно стабильным на протяжении последних четырех лет и колеблется в диапазоне от 22 до 28. Речь идет скорее о завершении существенного оттока уже действующих фондов с рынка. Если ежегодно, начиная с 2013 года, ликвидировалось в среднем по 17 фондов, то в 2017 году этот показатель составил всего 5 фондов. Положительная динамика наблюдается и в объеме капитала фондов. После непрекращающегося с 2013 года падения рынок впервые продемонстрировал рост: на конец 2017 года совокупный объем капитала действующих на рынке венчурных фондов увеличился на 8% и достиг 4 млрд долларов США.

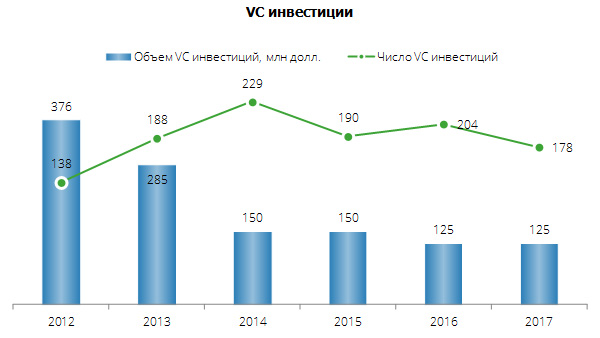

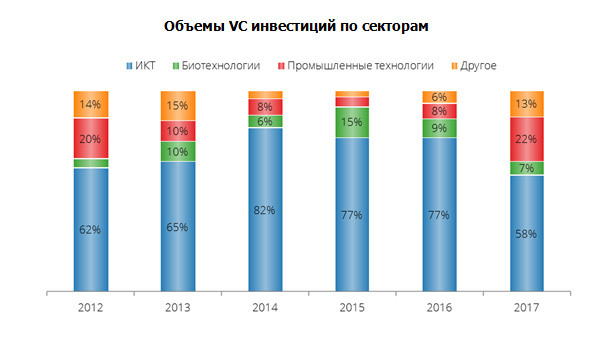

Следует отметить сохраняющуюся активную позицию государства, которое в 2017 году обеспечило почти треть объема капитала всего рынка и чуть более 20% от общего числа венчурных фондов. Подобная пропорция сохраняется и в статистике новых венчурных фондов – из 22 новоприбывших игроков к государственным можно отнести 4 фонда (18%). При этом венчурные фонды с госучастием остаются доминирующим источником венчурных инвестиций для стартапов за пределами сектора информационно-коммуникационных технологий: 89% из них сфокусированы на инвестициях в реальный сектор экономики или имеют смешанные отраслевые предпочтения. Инвестиционные сделки: точка равновесия После 2013 года отток капитала и пересмотр фондами инвестиционных стратегий существенно перекроил ландшафт венчурного рынка. Осторожность инвесторов отразилась как в пересмотре стадийных предпочтений в сторону более зрелых стадий, так и на «среднем чеке»: если в 2012 и 2013 годах средний объем инвестиций составлял 2,7 и 1,5 млн долларов США соответственно, то, начиная с 2014 года, он стабилизировался и колеблется на уровне 0,6-0,8 млн долларов США. Характерным показателем является и поиск инвесторами новых точек роста. В 2017 году сектор информационно-коммуникационных технологий, оставаясь традиционно лидером отраслевых предпочтений инвесторов, все же существенно сдал позиции: его доля в общем объеме инвестиций снизилась на 21% по сравнению с предыдущим годом и составила 58%. На второе место вышел сектор промышленных технологий – на его долю пришлось 22% объема инвестиций. Инвестиции в биотехнологии составили 7% от общей суммы вложений. Всего в 2017 году было проинвестировано 125 млн долларов США в 178 компаний, что вполне сопоставимо с показателями 2016 года (125 млн долларов США и 204 компании соответственно).

«Пертурбации первых посткризисных лет уступили место уверенной стабилизации показателей, что дает участникам рынка повод для оптимистичного взгляда на его ближайшее будущее. В то же время, факторами риска могут стать относительная недоступность зарубежных капиталов, а также переориентация географического фокуса ряда российских фондов на зарубежные рынки в поисках новых отраслевых точек роста: блокчейна, виртуальной реальности и др.», ̶ отметила Исполнительный директор РАВИ Альбина Никконен. «После трех лет рецессии венчурный рынок нашел точку равновесия, впервые с 2013 года прекратилось падение объема капитала венчурных фондов. Тем не менее, в абсолютных масштабах венчурная отрасль в России все еще остается довольно компактной. Для перехода на новую стадию развития предстоит решить ряд задач, одна из которых – расширение предложения венчурного капитала, в том числе за счет средств крупного бизнеса, бизнес-ангелов, негосударственных пенсионных фондов. С учетом создающихся сейчас инструментов стимулирования отрасли мы ожидаем позитивную динамику по итогам 2018 года», ̶ прокомментировал генеральный директор РВК Александр Повалко.

Полная версия исследования доступна по ссылке. Об «Обзоре рынка. Прямые и венчурные инвестиции» Обзор рынка прямых и венчурных инвестиций, ежегодно выпускаемый Российской ассоциацией венчурного инвестирования (РАВИ) с 2004 года, на сегодняшний день характеризуется самыми полными и авторитетными статистическими данными на российском рынке. Для его подготовки экспертами РАВИ и ВИФ ежегодно проводится широкомасштабное исследование рынка прямых и венчурных инвестиций, включавшее в себя анкетирование ведущих инвестиционных структур, работающих в данной сфере. О РАВИ РАВИ (Российская ассоциация венчурного инвестирования) - профессиональная ассоциация представителей венчурных фондов и фондов прямых инвестиций. Деятельность РАВИ направлена на становление и развитие в России рынка прямых и венчурных инвестиций и формирование необходимых условий для его развития. О ВИФ ВИФ ̶ некоммерческая организация с государственным участием, которая создается в целях развития конкурентоспособного технологического потенциала России. Основной целью деятельности ВИФ является формирование организационной структуры системы венчурного инвестирования в соответствии с одобренными Правительственной комиссией по научно-инновационной политике основными направлениями развития внебюджетного финансирования высокорисковых проектов (системы венчурного инвестирования) и организация привлечения инвестиций (в том числе зарубежных) в высокорисковые наукоемкие инновационные проекты. О РВК АО «РВК» — государственный фонд фондов, институт развития венчурной отрасли Российской Федерации. Основные цели деятельности АО «РВК»: стимулирование создания в России собственной индустрии венчурного инвестирования и исполнение функций Проектного офиса Национальной технологической инициативы (НТИ). Уставный капитал АО «РВК» составляет более 30 млрд руб. 100% капитала РВК принадлежит Российской Федерации в лице Федерального агентства по управлению государственным имуществом Российской Федерации (Росимущество). Общее количество фондов, сформированных АО «РВК», достигло 26, их суммарный размер — 35,5 млрд руб. Доля АО «РВК» — 22,6 млрд руб. Число одобренных к инвестированию фондами РВК инновационных компаний достигло 218. Совокупный объем одобренных к инвестированию средств — 17,9 млрд руб. |

||

|

||